スマホdeほけん編集部監修者

ファイナンシャルプランナー

保有資格

AFP・2級FP技能士

専門分野・得意分野

生命保険・社会保障・金融全般に精通。保険業界での実務経験をもとに、ユーザー目線で正確かつ中立的な情報発信を行っています。

「NISAを始めたのに家計が苦しくなった」——そんな不安を抱える方は少なくありません。

本記事では、NISA貧乏に陥る典型パターンと回避のコツ、資産形成を成功させる設計術までを具体的に解説します。

NISA貧乏とは?リスクの正体と見抜き方

NISA貧乏とは、非課税メリットに惹かれて過剰投資や誤った売買を行い、結果として家計のキャッシュフローを圧迫してしまう状態です。

定義を理解し、発症メカニズムを知ることで、早期のリスク検知と行動修正が可能になります。

やってはいけない行動リスト:NISA貧乏の温床を断つ

まずは失敗例を先に押さえましょう。以下のリストは、家計を痛める引き金になりやすい行動です。

リンクを順に読み進め、該当するポイントから改善を始めてください。

1. 生活資金まで投資に回す

緊急時資金を含む生活費の3〜6か月分は現金で確保し、それ以外の余裕資金で投資を行うのが基本です。

流動性を軽視すると、相場下落と出費が重なった際に家計の安全余力が枯渇しやすくなります。

2. 短期売買を繰り返す

NISAの非課税メリットは長期でこそ効きます。短期回転は手数料・スプレッド・機会損失で不利になりがちです。

値動きに翻弄されると感情的な判断が増え、タイミングの失敗を招きます。

3. 手数料の高い商品を選ぶ

信託報酬の差は複利で拡大します。長期ではコスト0.2%と2.0%の差が大きな最終資産差を生みます。

アクティブ型や毎月分配型はコスト構造を精査し、実質コストで比較しましょう。

4. 目的・期間が曖昧なまま積立

「何年後に・何のために・いくら必要か」の三点を明確化し、資産配分と積立額を設計します。

目標が曖昧だと、途中の値動きで方針がぶれ、売買の迷走が起こりやすくなります。

5. リスク集中と分散不足

単一国・単一資産に偏ると下落耐性が低下します。地域・資産クラス・通貨での分散が必要です。

積立投資と合わせて、定期リバランスでリスク許容度を維持しましょう。

注意ポイント

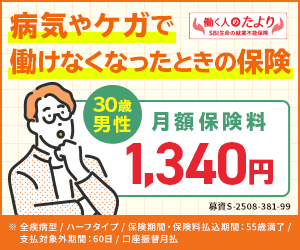

非課税=損をしない、ではありません。まずは生活防衛資金と保険の見直しで土台を整えてから、投資額を決めましょう。

保険料シミュレーション

保険料シミュレーション

成功パターンに学ぶ:家計に優しい“ちょうどいい”運用術

次は、無理なく続けられる設計のコツです。家計のキャッシュフローに合う運用は再現性が高く、継続率も上がります。

以下の手順で、投資額・配分・見直しのリズムを具体化しましょう。

1. 無理のない積立額を設定

可処分所得から固定費と防衛資金を差し引いた「投資余力」を算出し、その範囲内で積立額を決定します。

少額でも長期継続が効きます。積立の継続性こそ成果の最大要因です。

2. 長期・積立・分散を徹底

時間分散(ドルコスト)と資産分散で下落耐性を高め、値動きの荒さを平準化します。

非課税メリットは長期で最大化し、複利効果を取り込みます。

3. 目標時期と用途を明確化

教育・住宅・老後など目的別に目標金額と年数を設定し、口数ベースでの積立管理を行います。

目的が明確だと、相場のブレに耐える軸ができます。

4. 低コスト商品を軸に選定

広く分散されたインデックスファンドやETFを中心に、信託報酬・実質コスト・追随度を確認します。

同カテゴリ間で比較し、長期の総コストで最適化しましょう。

5. 定期点検とリバランス

年1回程度の配分点検で、乖離が大きければ売買で元の配分に戻します。

増額・減額やボーナス時追加入金など、仕組み化で継続しやすくします。

ワンポイントメモ

税制メリットを最大化するには、NISAだけでなくiDeCoや企業型DC、変額保険の活用も視野に。役割分担で家計全体を最適化しましょう。

NISA以外の選択肢:リスク許容度に合わせた併用戦略

投資の適性は人それぞれです。NISAで不安が強い場合は、他制度と組み合わせて総合設計を行いましょう。

目的・流動性・税制の観点で、あなたの家計に合う比率を見つけることが重要です。

1. iDeCo(個人型確定拠出年金)

掛金全額所得控除・運用益非課税・受け取り時優遇の三拍子。老後資金特化でロックが強い分、計画性が高まります。

60歳まで原則引き出せない点を理解し、NISAとの役割分担で活用しましょう。

2. 国債・社債(債券投資)

値動きが比較的安定し、利息収入でキャッシュフローを補完できます。ポートフォリオのクッション役です。

社債は信用リスクと利回りのバランスを点検し、分散と階層化を心掛けます。

3. 変額保険の位置づけ

保障と資産形成を両立する選択肢。長期前提で、コスト構造と解約控除を理解したうえで活用します。

死亡保障や医療保障の設計と合わせ、家計の安定度を高める補完策になります。

保険料シミュレーション

保険料シミュレーション

数値で掴む:コストとリターンの基礎比較

長期の成果は「利回り−コスト」で決まります。代表的な選択肢の特徴を整理しておきましょう。

同じ積立でも、手数料や税制で手取りが変わる点を意識してください。

| 特徴 | メリット | 注意点 |

|---|---|---|

| 低コスト指数ファンド | 広範分散と低コストで再現性が高い | 短期変動は避けられない |

| iDeCo | 掛金全額所得控除・運用益非課税 | 原則60歳まで引き出せない |

| 変額保険 | 保障と資産形成の両立 | コストや解約控除に注意 |

専門家を味方に:無料オンライン相談でミスを未然に防ぐ

商品選び・税制・家計の三点は相互に絡みます。個別事情に合わせた助言で、ムダと不安を一気に解消しましょう。

相談では、積立額の妥当性判定、配分設計、受け取りの出口戦略までワンストップで整えられます。

FPに聞く!NISAと家計・就業不能時の備え

実際の運用で迷いがちなポイントを、読者代表(34歳女性)視点でFPにぶつけました。傷病手当金や就業不能保険も併せて確認します。

34歳・女性

NISAの積立額はどう決めればいいですか?家計に無理が出ないか心配です。

スマホdeほけん

固定費と生活防衛資金を差し引いた投資余力の範囲で決めます。家計簿や口座残高の推移を点検し、継続できる額に設定しましょう。

34歳・女性

相場が下落して怖いとき、積立は止めるべきでしょうか?

スマホdeほけん

長期方針が崩れていなければ継続が原則です。配分を保つリバランスでリスクを調整し、積立停止は家計逼迫時のみ検討します。

34歳・女性

病気で働けなくなった場合、家計はどう守ればいいですか?

スマホdeほけん

まず健康保険の傷病手当金を確認しましょう。収入の約3分の2が最長通算1年6か月支給されます。差額は就業不能保険で補う設計が有効です。

34歳・女性

NISAとiDeCoの使い分けは?どちらを先に始めるべきですか?

スマホdeほけん

流動性重視ならNISA、節税重視で老後専用ならiDeCoです。防衛資金の確保後、目的別に比率を決めて併用しましょう。

34歳・女性

手数料の目安や商品の選び方を教えてください。

スマホdeほけん

国内外の広範指数に連動する、信託報酬の低いインデックスを軸に。目安は年0.1%台〜0.3%台で、実質コストと追随度も確認します。

Q&A:NISA貧乏を避けるための実務ポイント

Q1. NISA貧乏になりやすいサインは?

A. 生活防衛資金が不足しているのに積立額が高すぎる、短期売買が増える、コストの高い商品が中心などです。

これらは家計の安全余力を削る行動で、早期の見直しが必要です。

Q2. 相場急落時の基本対応は?

A. 方針を変えずに積立継続、配分乖離が大きい場合はリバランスを検討します。

売却は目標・期間の見直し後に限定し、感情売買を避けます。

Q3. 初心者が選ぶべき商品の条件は?

A. 広範囲に分散された低コストのインデックスファンドやETFが基本です。

同類比較で信託報酬と実質コスト、ベンチマーク追随度を確認します。

Q4. NISAと変額保険は併用すべき?

A. 保障ニーズがあるなら併用は選択肢です。NISAは流動性・非課税、変額保険は保障と長期運用という役割で分担します。

コストと解約条件を理解し、家計と老後資金の両面から評価しましょう。

Q5. 専門家に相談するメリットは?

A. 投資額・商品・税制の総合最適化ができます。第三者視点でのチェックで、思い込みや過信を防げます。

家計の数字に基づく設計により、継続しやすい運用が実現します。

まとめ:非課税に“溺れない”設計で、家計も老後資金も守る

NISA貧乏を避ける鍵は、生活防衛資金の確保と低コスト・分散・長期の徹底です。目的と期間を明確にし、定期点検でブレない運用を続けましょう。

NISA・iDeCo・変額保険の役割分担で税制と流動性のバランスを取り、家計全体で最適解を作ることが成功の近道です。

監修者からひとこと

外資系保険会社での営業経験を活かし、現在はお金に関するコラムの執筆を行っています。保険や家計、資産形成など、日々の暮らしに役立つ情報をわかりやすく伝えることを大切にしています。AFPおよび2級ファイナンシャル・プランニング技能士の資格を持ち、実務経験と専門知識の両面から、信頼性の高い情報提供を心がけています。

保有資格

AFP・2級FP技能士

専門分野・得意分野

生命保険・社会保障・金融全般に精通。保険業界での実務経験をもとに、ユーザー目線で正確かつ中立的な情報発信を行っています。

スマホdeほけん編集部監修者

ファイナンシャルプランナー

NISAは非課税枠をどう配分するかで成果が変わります。まず現金比率と固定費を点検し、投資余力を数値化したうえで積立額を決めてください。相場の局面に合わせた売買ではなく、年次のメンテナンスとリバランスを仕組み化することが重要です。

また、老後資金の柱はNISAだけではありません。企業型DCやiDeCo、必要に応じて変額保険を組み合わせ、出口戦略(受け取り方法・課税の平準化)まで含めて家計の設計図を作成しましょう。迷う場合は中立的なFPの活用をおすすめします。