スマホdeほけん編集部監修者

ファイナンシャルプランナー

保有資格

AFP・2級FP技能士

専門分野・得意分野

生命保険・社会保障・金融全般に精通。保険業界での実務経験をもとに、ユーザー目線で正確かつ中立的な情報発信を行っています。

外貨建て保険は「儲かった」という声もあれば「おすすめしない」という評判もあり、迷いやすい商品です。

本記事は仕組み・手数料・為替リスクを平易に整理し、家計と老後資金の観点から最適な使い方を示します。

結論と全体像:外貨建ては“目的一致”と“設計次第”で価値が変わる

結論、外貨建て保険は一律に良し悪しではありません。為替・金利・手数料・タイミングの管理ができる人に向きます。

目的と資産形成の役割を明確化し、過不足のない保障と運用のバランスで設計しましょう。

外貨建て保険の仕組み:円建てとの違いを先に押さえる

外貨で保険料を払い、外貨で運用・給付されるのが基本です。受取を円換算する際に為替影響と為替手数料が発生します。

終身・養老・個人年金など種類があり、市場価格調整(MVA)や解約控除の有無・条件は商品で異なります。

メリット:金利差と通貨分散を合理的に取り込める

金利水準の高い通貨で運用でき、円安局面では円換算の受取額が増えます。予定利率が高い分、同額保障の保険料が相対的に抑えられる場合もあります。

家計全体では通貨分散の効果が期待でき、老後資金の一部を円以外で保有したいニーズにも合致します。

デメリット:円高・手数料・途中解約コストに弱い

円高時の解約・受取は円換算で目減りします。為替手数料やスプレッド、契約時費用、解約控除が総合リターンを押し下げます。

MVA適用商品は金利上昇局面で返戻金が減少するリスクがあり、短期解約は元本割れの可能性が高まります。

「儲かった/難しい」の真相:勝敗を分けるのは設計とタイミング

円高で購入し円安で受け取る、という為替の基本だけでなく、保険料負担・据置・受取通貨の選択など設計要素が鍵を握ります。

一時払いか積立か、終身か養老かによっても“勝ち筋”が変わるため、事前の設計が必須です。

大損を避ける実践ステップ:順番どおりに進める

ここからは、検討~契約~受取までの実務を手順化します。下のリンクから不足箇所を重点チェックしてください。

各ステップの後には、設計に役立つ注意点や家計の観点も補足します。

外貨建ての実践手順(先に読む)

1. 目的・役割の明確化(保障か運用か)

死亡保障を主とするのか、老後資金の資産形成を主とするのかで商品選択は変わります。

保障はミニマム、運用は長期での原則を守ると、家計の継続性が高まります。

2. 受取通貨と為替方針(外貨受取も検討)

将来の外貨支出(留学・移住など)があるなら外貨受取で為替影響を回避する選択肢も。

円受取なら、円高買い・円安受取を基本方針に据えます。

3. 手数料とMVA・解約控除の確認

為替スプレッド、契約・運用関連費用、解約控除、MVAの発動条件と影響幅を約款レベルで把握します。

総コストを見誤ると、想定利回りが実質目減りします。

4. 購入・解約のタイミング設計

積立なら定期買付で為替タイミングの分散を、一時払いなら購入時期を厳選します。

解約・据置の選択肢を用意し、目標到達時の利益確定ルールを事前に決めます。

5. 家計と併走:現金・NISA・変額保険との分担

当座資金は現金で確保し、中長期の資産形成はNISAやiDeCo、保障+運用は変額保険で補完します。

重複や穴を避け、家計全体の最適化を図りましょう。

注意ポイント

「外貨建てで全部」は禁物。生活防衛資金と円建ての安全資産を土台に、外貨は家計の一部で運用しましょう。

必要性チェック:当てはまるなら優先度アップ

以下に該当するほど、外貨建ての有効性は高まります。逆に、どれも当てはまらない場合は無理に選ぶ必要はありません。

該当ポイントは後段の設計で反映させてください。

1. 将来の外貨支出の予定がある

留学・移住・外貨建て支出が見込まれるなら、外貨受取で為替影響を抑えられます。

受取通貨を外貨に固定すれば、円高・円安の悩みが薄まります。

2. 通貨分散で円資産偏重を是正したい

家計の外貨比率を10〜30%に調整したい場合の一手です。ポートフォリオ設計がポイント。

リスクは分散しつつ、円資産の集中リスクを下げられます。

3. 長期で解約不要の資金を充てられる

短期解約はコスト高。余剰資金で長期前提なら、解約リスクを抑えられます。

据置の柔軟性がある商品を選ぶと設計幅が広がります。

4. 為替や金利の基礎を学ぶ意欲がある

仕組みの理解がリターンと安心に直結します。定期買付や受取通貨の使い分けも有効です。

家計の数字と併せて、学びを設計に反映しましょう。

5. 受取時期を柔軟にコントロールできる

終身型なら市況を見ながら解約・据置を選べます。養老型も満期後据置でタイミング調整が可能です。

受取の裁量があれば、円安局面での確定を狙えます。

ワンポイントメモ

外貨建てが合わないと感じたら、円建てやインデックス中心のNISA、保障+資産形成の変額保険など代替も検討を。

比較で理解:外貨建て×円建て×変額保険の違い

代表的な選択肢の特徴を3軸で整理します。コスト・流動性・リスクの観点で家計に合う組み合わせを考えましょう。

“どれか一択”ではなく、役割分担での併用が前提です。

| 特徴 | メリット | 注意点 |

|---|---|---|

| 外貨建て保険 | 金利差・通貨分散・円安で有利 | 円高・為替手数料・MVA・解約控除 |

| 円建て保険 | 為替影響なし・設計がシンプル | 金利低下局面で利回りは控えめ |

| 変額保険 | 保障+資産形成・運用成果が反映 | 価格変動・コストの把握が必要 |

FPに聞く!外貨建てで損しないためのリアルQ&A(インタビュー)

読者代表(34歳女性)が、外貨建て保険と家計・就業不能時の備えについてFPに質問しました。

34歳・女性

円高・円安のタイミングが難しいです。どう考えれば良いですか?

スマホdeほけん

積立は時間分散で為替タイミングの影響を平準化できます。一時払いは購入前に目標レート帯を決め、受取は円安方向で段階的に確定するのが実務的です。

34歳・女性

MVAや解約控除が怖いのですが、避ける方法は?

スマホdeほけん

短期解約を避け、約款でMVAの条件と影響幅を把握しましょう。長期で持てる余剰資金のみ充てるのが基本です。

34歳・女性

外貨受取はメリットがありますか?

スマホdeほけん

将来の外貨支出があるなら為替影響を抑えられます。円受取しか想定しない場合でも、外貨のまま据置して円安局面で換金する選択肢を持つと有利です。

34歳・女性

NISAやiDeCo、変額保険との使い分けは?

スマホdeほけん

短期の流動性は現金で確保。中長期の資産形成はNISA・iDeCo、保障+運用は変額保険。外貨建ては通貨分散の一部として位置づけると整います。

34歳・女性

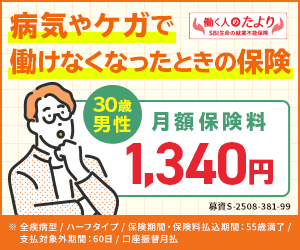

自営業で収入が止まるのが不安です。

スマホdeほけん

生活防衛資金の確保と就業不能保険の併用を優先。外貨建ては余剰資金で小さく始め、解約を急がない設計にしましょう。

Q&A:外貨建て保険の疑問をまとめて解決

Q1. 外貨建ては本当に儲かりますか?

A. 相場やコスト次第です。円高購入・円安受取、コスト管理、据置や外貨受取の活用で優位性が出ます。

一方で円高受取・短期解約は不利で、元本割れのリスクもあります。

Q2. どのくらいの割合で外貨にすべき?

A. 家計全体の10〜30%が一つの目安ですが、収入安定性や将来の外貨支出で調整します。

過度な偏りは避け、通貨分散は段階的に行いましょう。

Q3. 途中解約のベストなタイミングは?

A. 目標額到達・円安局面・コスト回収後が候補です。MVAや解約控除の影響を確認し、分割換金も検討します。

据置でタイミングを待つ選択肢も有効です。

Q4. 為替手数料はどれくらい影響しますか?

A. スプレッド次第で数万円単位の差が出ます。受取通貨の工夫や手数料水準の低い金融機関選びで圧縮しましょう。

総コストで利回りを評価することが重要です。

Q5. 外貨建てより変額保険の方が良い?

A. 目的次第です。通貨分散と金利差を狙うなら外貨建て、資本市場のリターンを取りに行くなら変額保険が候補です。

両者を併用し、保障と運用の役割分担を意識しましょう。

まとめ:外貨建ては“設計と運用の型”で結果が決まる

外貨建て保険は、通貨分散・金利差の取り込みという強みがある一方で、円高・手数料・MVA・解約控除に弱い面があります。

目的一致・長期前提・コスト管理・タイミング設計の4点を守り、家計全体(現金・NISA・iDeCo・変額保険)での役割分担を徹底しましょう。

監修者からひとこと

スマホdeほけん編集部監修者

ファイナンシャルプランナー

外貨建て保険の可否は「受取通貨・タイミング・総コスト」の三拍子で決まります。家計の資金区分を明確にし、短期解約の可能性がある資金は充てないこと。受取は外貨・据置・分割換金などの選択肢を用意し、円安局面での利益確定を設計しておくと合理的です。

また、老後資金はNISA・iDeCo・変額保険と連携させ、通貨と資産クラスの分散を図ると安定度が高まります。迷う場合は中立的なFPに相談し、家計の設計図を先に作成することをおすすめします。